2025.02.20

【法人向け】太陽光発電は節税対策に有効!具体的な手続き方法も紹介

「法人向けの太陽光発電も節税対策できるのか知りたい」

「太陽光発電で節税する具体的な方法を知りたい」

このように、太陽光発電による節税対策について疑問に思われる方もいらっしゃるのではないでしょうか。

政府が掲げる2050年のカーボンニュートラル実現に向けて、太陽光発電の導入を後押しするために様々な税制措置の制度が実施されています。しかし、適用条件が複雑で自社も利用できるか分かりにくいなどの声がある状況です。

そこで本記事では、法人向けの太陽光発電を活用した節税対策方法を詳しく紹介します。自社に合った税金の負担を軽減できる制度が分かれば、太陽光発電の購入検討を進めやすくなりますので、ぜひ最後までお読みください。

太陽光発電で節税できる理由3選

太陽光発電の購入が法人においても節税対策になる理由は、以下の3つです。

- 税制優遇制度を利用できるため

- 消費税が還付される可能性があるため

- 経費計上により収入金額を減額できるため

なぜ節税できるのか、1つずつ説明します。

税制優遇制度を利用できるため

中小企業向けの税制優遇制度を利用できれば、太陽光発電の購入で発生する税金の支払額を減額できる可能性があります。税制優遇制度は中小企業の設備投資を後押しするため、期限を設けて実施されている制度です。

毎年期限が延長されていますが、税制優遇制度はいつ本当に終了するか分かりません。このため、税制優遇制度の適用期限内に太陽光発電を導入し、節税に役立てることをおすすめします。

消費税が還付される可能性があるため

課税事業者である法人が全量売電型の太陽光発電を購入した場合、消費税が還付される可能性があります。消費税の課税事業者の条件は、以下の2つです。

- 前々事業年度の年商が1,000万円を超える法人

- 適格請求書発行事業者の登録をしている年商1,000万円以下の法人

免税事業者で消費税を納付する義務がない場合、太陽光発電の購入による還付は対象外となります。

経費計上により収入金額を減額できるため

発生した費用を確定申告時に経費計上することで、次年度以降の節税になります。太陽光発電設備の維持には、メンテナンスや保険料などの経費がかかります。これらの費用は所得の確定申告で、経費として計上できます。

経費計上した金額を売上から差し引いた金額に基づいて、次年度の法人税額が決まる仕組みです。このため、確定申告での経費計上は節税対策になると言えます。

法人が太陽光発を購入すると課税される税金の種類

太陽光発電の購入によって法人に課税される税金は、以下の6つです。

- 法人税

- 法人住民税

- 法人事業税

- 償却資産税

- 固定資産税

- 消費税

それぞれ何に対して税金が発生するのか、説明します。

法人税

商品やサービスの販売などで得る収益に対して課税されるのが、法人税です。個人に置き換えると「所得税」に該当します。収益には、土地や建物の売却益も含む決まりです。

法人税の課税金額は、収益から経費や売上の原価、損失などを差し引いた所得額を基に計算されます。

法人住民税

個人で納付している県民税や市民税にあたるのが、法人住民税です。所在地がある市区町村に対して、法人住民税を収める義務があります。法人住民税には以下2種類あり、法人の資本金や経営状況に応じて、納付義務や課税額が決まる仕組みです。

- 均等割:資本金や従業員数で課税額が等しく決まる

- 法人税割:黒字経営の企業のみ課税対象となる

均等割の法人住民税は、経営状況にかかわらず課税されるため、赤字の法人にも納付義務が発生します。

法人事業税

法人事業税は、事業活動に対して課税される税金です。事業所や店舗などで営業活動する際、整備された上下水道を利用したり、隣接する道路を利用したりします。公共の設備は行政が管理しているため、そのサービス費用として法人事業税を納付します。法人住民税と同じように、法人事業税も以下4つの種類があり、所得や収入に応じて課税額が決まる仕組みです。

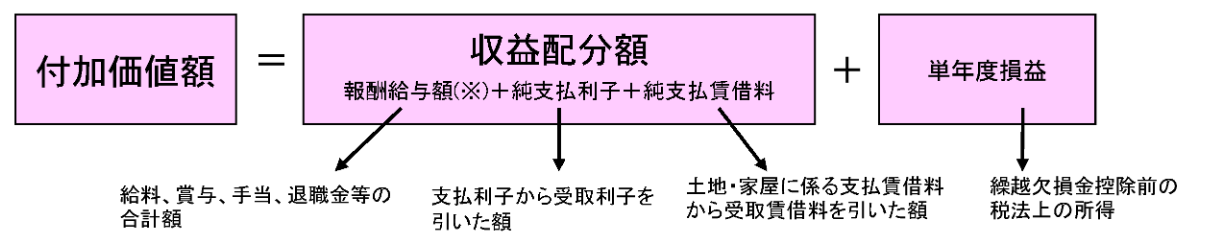

- 付加価値割:従業員に支払った給与や利子、賃借料など事業年度の損益額を基に課税額が決まる

付加価値額に含まれる費用は、以下図のとおり。

出典:法人事業税|総務省

- 資本割:資本金の額に応じて課税金額が決まる

- 所得割:事業年度の売上額に応じて課税金額が決まる

- 収入割:電気やガスなどインフラを供給する会社などに対して、課税額を決める際の考え方

付加価値割と資本割を基にした法人事業税は、資本金が1億円以上の法人のみ課税対象となります。

償却資産税

償却資産税は固定資産税の1つで、法人が所有する太陽光発電設備や車両などに対して課税されます。機械設備など時間の経過によって価値が下がる法人の資産が、償却資産税の対象です。

固定資産税

遠隔地に太陽光発電所がある場合や、その他に自社で所有する土地がある場合に課税されるのが固定資産税です。自家消費型で屋根設置の場合、太陽光発電の土地に関する固定資産税は課税の対象外となります。

消費税

小売業での商品の販売やその他業種におけるサービス提供などの取引に対して課税されるのが、消費税です。消費税は、商品やサービスの購入者が負担します。購入者から消費税を受け取った法人が課税事業者の場合、確定申告した上で納付する決まりです。

太陽光発電で節税する具体的な方法6選|法人向け

法人向けの太陽光発電による節税方法は、以下の6つあります。

- 中小企業経営強化税制で即時償却または税額控除する

- 中小企業投資促進税制で特別償却または税額控除する

- カーボンニュートラルに向けた投資促進税制で特別償却または税額控除する

- 再生可能エネルギー発電設備に係る課税標準の特例措置で固定資産税を減額する

- 消費税の還付を受ける

- 減価償却や経費計上する

各制度の内容など詳しく説明しますので、自社の節税対策を検討する際の参考にしてください。

中小企業経営強化税制で即時償却または税額控除する

経営力を向上するため設備投資などの実施計画を立てて認定された事業者が、税制などで支援を受けられる制度です。

対象となる中小企業の条件

- 資本金または出資金が1億円以下の法人

- 資本金や出資金がなく従業員数が1,000人以下の法人または個人

- 協同組合など

適用される税制措置

法人税の「即時償却」または「購入額の10%の税額控除」

※資本金3,000万円を超えて1億円以下の法人の税額控除は7%

指定期間

2017年4月1日から2025年3月31日まで

対象設備

- 発売から10年以内で160万円以上の太陽光発電などの機械装置

- 発売から5年以内で30万円以上の工具

- 発売から6年以内で30万円以上の器具備品

- 発売から14年以内で60万円以上の建物附属設備

- 発売から5年以内で70万円以上のソフトウェア

いずれも生産効率やエネルギー効率が、導入前と比較して平均で年間1%以上向上する設備であることが条件です。

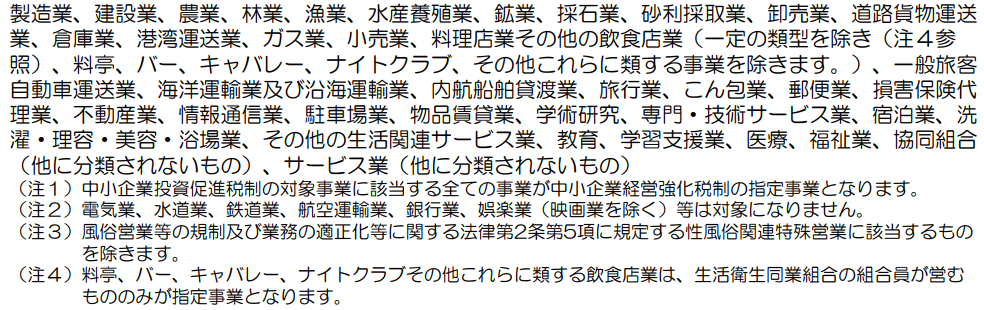

制度適用の対象となる法人の事業

中小企業経営強化税制を適用できる法人の事業の種類は、以下の図のとおりです。

出典:中小企業等経営強化法に基づく支援措置活用の手引き|中小企業庁

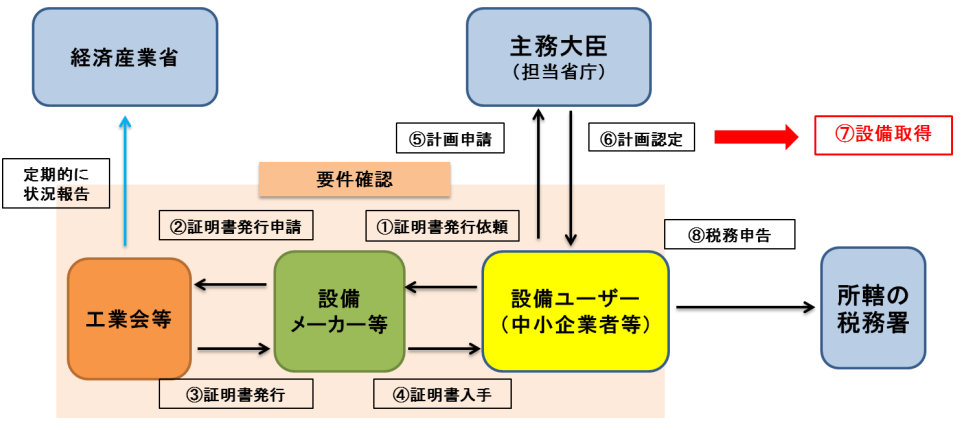

手続きの流れ

即時償却または税額控除を受けるための手続きは、以下のフロー図のようになります。

出典:中小企業等経営強化法に基づく支援措置活用の手引き|中小企業庁

中小企業投資促進税制で特別償却または税額控除する

中小企業の設備投資を、税制に対する措置で後押しする制度です。太陽光発電など設備を導入した場合に、法人税の特別償却または税額控除により節税できます。

対象となる中小企業の条件

- 資本金1億円以下の法人

- 農業協同組合や商店街振興組合など

- 従業員が1,000人以下の個人事業主

※いずれも確定申告で青色申告すること

適用される税制措置

法人税の「30%の特別償却」または「7%の税額控除」

※資本金が3,000万円を超える法人の場合、30%の特別償却のみ

指定期間

1998年6月1日から2025年3月31日まで

対象設備

- 1台160万円以上の太陽光発電などの機械および装置

- 1台120万円以上の測定工具および検査工具

※複数台の場合は、1台30万円以上かつ合計が120万円以上

- 70万円以上のソフトウェア

- 車両総重量が3.5トン以上の貨物自動車

- 内航船舶

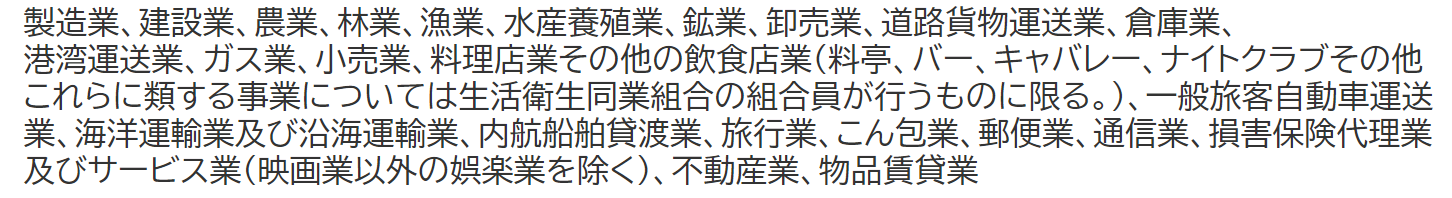

制度適用の対象となる法人の事業

性風俗関連などの特殊営業に該当する業種を除いた、以下の図の事業が対象です。

出典:中小企業投資促進税制|中小企業庁

手続きの流れ

対象設備を購入した年度の確定申告時に、特別償却または税額控除を受ける旨を税務署に申告します。

- 特別償却:確定申告書に償却限度額の計算に関する明細書を添付

- 税額控除:控除金額を確定申告書に記載の上で、合計金額の明細書を添付

カーボンニュートラルに向けた投資促進税制で特別償却または税額控除する

2050年カーボンニュートラル実現に向けて中小企業の脱炭素化を加速させるため、税制措置で太陽光発電導入が支援される制度です。

対象となる中小企業の条件

産業競争力強化法の計画認定制度において、エネルギー利用環境負荷低減事業適応事業者と認定された法人

※青色申告する法人に限る

適用される税制措置

法人の企業区分と炭素生産性の向上率に応じて、税額控除の割合が以下表のように変わります。

| 企業区分 | 炭素生産性の向上率 | 税制措置の内容 |

| 中小企業 | 17% | 14%の税額控除または特別償却 |

| 10% | 10%の税額控除または特別償却 | |

| 中小企業以外の事業者 | 20% | 10%の税額控除または特別償却 |

| 15% | 5%の税額控除または特別償却 |

特別償却の割合は、一律50%です。

炭素生産性とは、CO2排出量に対する企業の付加価値額(営業利益・人件費・減価償却費の合計)の割合を指します。

適用期限

エネルギー利用環境負荷低減事業適応計画の認定を受けた日から3年間

※認定の期限は2026年3月31日

対象設備

自家消費型太陽光発電などで、導入後に事業所の炭素生産性を1%以上向上させる設備

※炭素生産性を3年以内に15%以上、向上させる計画であること

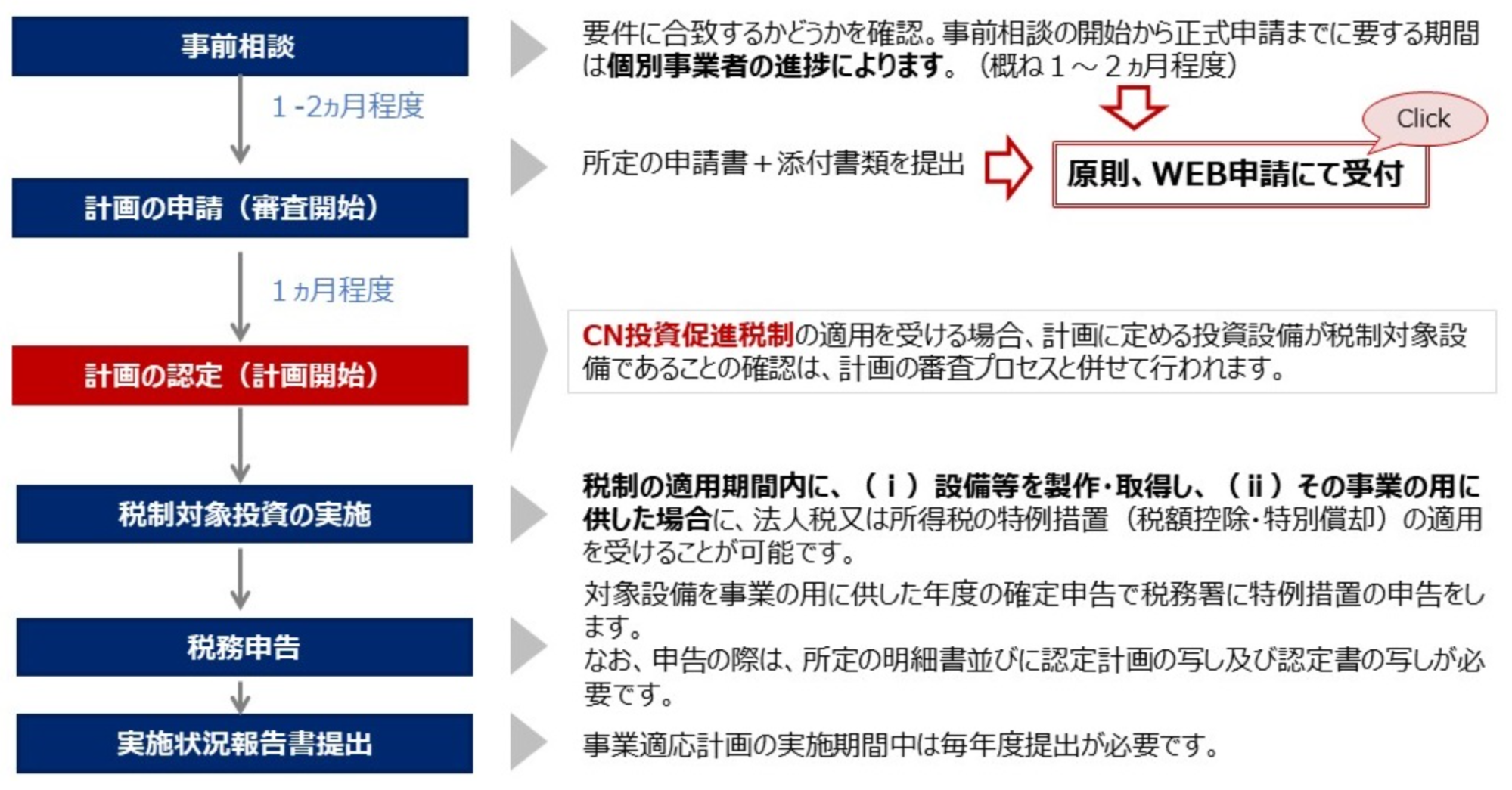

手続きの流れ

最初にエネルギー利用環境負荷低減事業適応計画を立て、認定を申請します。申請から税制措置を受けるまでのフローは、以下の図表のとおりです。

出典:カーボンニュートラルに向けた投資促進税制|経済産業省

再生可能エネルギー発電設備に係る課税標準の特例措置で固定資産税を減額する

再生可能エネルギーによる発電設備を導入した法人に対し、初年度から3年度分の固定資産税の課税割合が軽減される制度です。

対象設備

太陽光発電

※FIT・FIP制度の認定は除く

※グリーンイノベーション基金補助金を利用した容量1,000kW未満の設備

※以下3つのうち、いずれかの補助金を利用した容量50kW以上の設備

- 地域脱炭素移行・再エネ推進交付金及び民間企業等による再エネ主力化・レジリエンス強化促進事業

- 需要家主導型太陽光発電の導入支援事業

- 株式会社脱炭素化支援機構による対象事業活動への投融資

適用される税制措置

発電設備の容量に応じて課税標準から軽減される割合が、以下の表のように変わります。

| 設備容量 | 課税軽減の割合 |

| 1,000kW以上 | 3/4 |

| 1,000kW未満 | 2/3 |

適用期限

2026年3月31日まで

消費税の還付を受ける

太陽光発電設備の購入時に支払った消費税よりも、売電収入に含めて受け取った金額のほうが少ない場合に、消費税の還付を受けられます。還付の対象は、課税事業者に該当する法人のみです。以下のような事例が、消費税還付の対象となります。

- 課税事業者が容量100kWの太陽光発電を購入

- 初期費用:2,390万円+消費税239万円

- 年間発電量:約99,000kWh

- 売電単価:10.5円(税込)

- 年間売電収入額:94.5万円+消費税9.45万円

- 太陽光発電設備の購入時に支払った消費税「239万」 > 売電収入で受け取った消費税「9.45万円」

消費税の還付を受けるためには、確定申告する際に「資産の譲渡等の対価額」と「課税仕入れ等の税額」の明細の添付が必要です。

減価償却や経費計上する

太陽光発電の減価償却費およびメンテナンス費などの経費を計上して確定申告することで、節税対策ができます。法人税の納付額は確定申告する収入額に応じて計算されますが、減価償却費や経費を差し引ける決まりです。経費などを差し引くことで収入額が下がるため、次年度以降の法人税の課税額を下げられます。

なお、太陽光発電設備を減価償却できる法定耐用年数は17年です。経費計上できる項目には、保険料やメンテナンス費用、ローンの利息などがあります。

減価償却金額の計算方法

減価償却金額の計算式は、以下のとおりです。

太陽光発電を購入した金額 × 償却率0.059 × 申告する月数

※法定耐用年数が17年の場合、償却率は一律で0.059

※申告する月数は、申告年度のうち何ヶ月太陽光発電を所有していたかで変動

まとめ|制度をうまく活用すれば太陽光発電で節税対策できる

電気代の節約や脱炭素化などの目的で太陽光発電の導入が注目されていますが、購入する際に大きな支出となり、節税対策が必須です。

太陽光発電を購入した法人に課税される税金は、6つあります。

- 法人税

- 法人住民税

- 法人事業税

- 償却資産税

- 固定資産税

- 消費税

現在は2050年カーボンニュートラルの実現に向けて、再生可能エネルギーの発電設備導入などが様々な形で支援されています。実際に中小企業向けの税制優遇制度や減価償却、経費計上などの方法で税金の負担を軽減できるでしょう。ただし、税制優遇制度は適用の条件があるため、自社に合ったものを選ぶことが重要です。

節税を視野に入れた太陽光発電の導入は、実績豊富なエコラボにご相談ください。